11

Augustus, 2017

Financieringsvormen.

Eigen vermogen.

Vreemd vermogen.

Subidies en regelingen.

Financieringsvormen

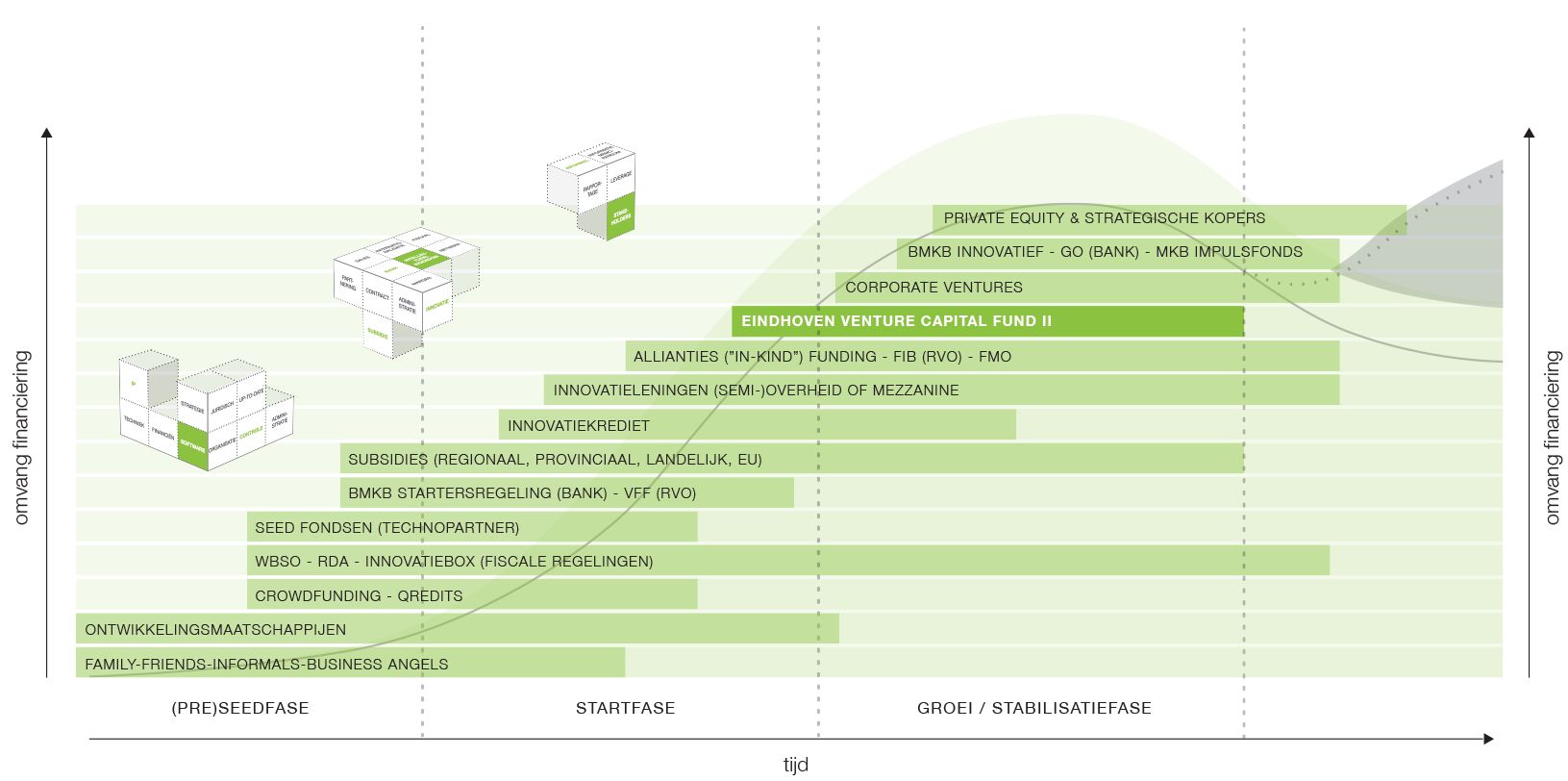

Het financieringslandschap voor het MKB is met de komst van alternatieve vormen zoals crowdfunding de afgelopen jaren sterk veranderd. Waar in het verleden alleen de bank een rol speelde zijn er tegenwoordig tal van alternatieven, juist omdat de banken zich hebben teruggetrokken binnen het MKB.

Solide helpt jou als ondernemer bij het vinden van een financiering welke past bij de levensfase van jouw onderneming.

De opties

Feitelijk bestaan er drie soorten financiering; met eigen vermogen, vreemd vermogen of met subsidie en financieringsregelingen van de overheid.

1. Eigen Vermogen

Je krijgt kapitaal in ruil voor een deel van je onderneming. Dat betekent dat de investeerder mee deelt in het resultaat van de onderneming en vaak ook zeggenschap krijgt. Dit kan in een meerderheids- of minderheidsbelang.

Dat de investeerder zeggenschap heeft in de onderneming kan ervaren worden als nadeel maar ook als voordeel. Vaak heeft een investeerder of investeringsfonds een groot netwerk en veel kennis. Eigen vermogen is meestal langlopend. Het legt in een opstartfase een minder grote druk op de betalingscapaciteit omdat pas dividend wordt uitgekeerd op het moment dat er winst wordt gemaakt. Eigen vermogen is vaak een duurdere vorm van financiering doordat het risico voor de investeerder als hoog wordt gezien. Dit wordt doorberekend in de rente.

Door de aanwezigheid van eigen vermogen ontstaat vaak een betere kredietwaardigheid. Hierdoor kan makkelijker en tegen een gunstiger tarief geld geleend worden (vreemd vermogen). Daarom zien we in een gestapelde financiering vaak een combinatie van beiden.

Eigen vermogen aantrekken

Het eigen vermogen van de onderneming staat aan de passivazijde van de balans en vormt als het ware de schuld van het bedrijf aan de eigenaren. Eigen vermogen kan gefinancierd worden met spaargeld of bijvoorbeeld door aandelen in de onderneming uit te geven. In dit geval wordt een aandeelhouder ook mede-eigenaar en krijgt dus vaak zeggenschap. Eigen vermogen kan voortkomen uit bijvoorbeeld participatiemaatschappijen, fondsen en vanuit particuliere investeerders.

Voorbeelden van eigen vermogen:

– Particuliere Investeerders

– Participatiemaatschappij (private equity)

– Fondsen (ontwikkelmaatschappijen)

Participatiemaatschappij

Participatiemaatschappijen (private equity of venture capital) zijn grote kapitaalverstrekkers, die bijna altijd investeren in aandelen van bedrijven. Het zijn samenwerkingsverbanden van verschillende investeerders. Door die samenwerking is een participatiemaatschappij in staat hogere risico’s of grotere participaties aan te gaan dan kapitaalverstrekkers zelfstandig hadden gekund. Een participatiemaatschappij zou geschikt kunnen zijn als het gaat om bedragen vanaf € 250.000. Participatiemaatschappijen hebben als doel om binnen een bepaalde periode hun aandelen weer te verkopen aan derden of de andere eigenaren van het bedrijf. Hierover worden vooraf meestal afspraken gemaakt. Venture capital zie je vaak terug bij zeer hoge risico investeringen in bijvoorbeeld de productontwikkelingscyclus van een onderneming.

“Geld lenen kost geld maar een lening is vaak goedkoper dan eigen vermogen”

2. Vreemd vermogen

Geleend geld waarover je rente betaald. Op voorhand wordt afgesproken of het om een vaste of variabele rente gaat. Hiernaast wordt al dan niet afgelost. Normaal gesproken wordt een lening peridiek afgelost en is sprake van een einddatum. Vreemd vermogen is vaak voordeliger, zeker als de financiering een lange looptijd kent en er voldoende harde zekerheden worden afgegeven. Voor het aantrekken van vreemd vermogen blijft de eigen zeggenschap volledig overeind.

Voorbeeld vreemd vermogen:

– Lening/Krediet (bancair)

– Lease

– Factoring

– Qredits en kredietunies

– Achtergestelde lening

– Crowdfunding

Crowdfunding

Crowdfunding brengt ondernemers en investeerders direct met elkaar in contact. Dit verloopt via online platformen.

Met crowdfunding kunt je vreemd vermogen aantrekken in de vorm van een lening. Hierbij is vaak sprake van een vaste looptijd en rente. De verstrekkers zijn een grote groep mensen die allemaal een klein deel van het bedrag bijdragen. Een voordeel van crowdfunding is het succes van de crowdfundingcampagne ook iets kan zeggen over de behoefte van het betreffende product of de dienst.

Er zijn ook platformen die ‘rewarded based’ bemiddeling verzorgen. Hierbij gaat het om een vooruitbetaling voor een nog te ontwikkelen product of dienst. Ook bestaan er platformen die bemiddelen in aandelenkapitaal (eigen vermogen). Crowdfunding lijkt makkelijk en laagdrempelig. Echter, het succes van een crowdfundingcampagne hangt af van de juiste manier van presenteren van de onderneming. Slechts één op de tien aanvragen vindt een plek op een crowdfunding platform.

3. Subsidie/overheidsregelingen

Een aanvulling op de besproken financieringsvormen kan een subsidie of garantie van de overheid zijn. Zo’n regeling is dan onderdeel van de financieringsmix en kan helpen bij het verder aantrekken van vreemd vermogen en eigen vermogen. Dit zijn de belangrijkste regelingen van de overheid:

- Borgstelling MKB Kredieten (BMKB)

- Garantie Ondernemingsfinanciering (GO)

- Groeifaciliteit

- BBZ lening

Met de BMKB en de GO staat de overheid (gedeeltelijk) garant voor bedrijven die een lening willen afsluiten, maar te weinig zekerheid kunnen bieden aan de bank. De Groeifaciliteit geeft ondernemers een steuntje in de rug bij het aantrekken van risicodragend kapitaal. Financiers van risicodragend kapitaal kunnen op basis van de Groeifaciliteit aanspraak maken op een staatsgarantie van 50%. Een aanvraag kost in de praktijk flink wat tijd, maar een goedgekeurde aanvraag maakt het de moeite wel degelijk waard.

Een Bbz-lening is een lening die door de gemeente kan worden verstrekt in het kader van de Bbz-regeling 2004. Bbz is de afkorting van Besluit bijstandsverlening zelfstandigen 2004.

- Het is een uitstroominstrument van de Nederlandse overheid voor mensen die vanuit een uitkeringsituatie een eigen bedrijf willen starten.

- Het is een financieringsinstrument voor gevestigde bedrijven die tijdelijk in financiële problemen verkeren, zodat ondernemers met een levensvatbaar bedrijf niet in een uitkeringsituatie hoeven te belanden.

- Het is een sociaal vangnet voor ondernemers die hun bedrijf moeten beëindigen. Ze kunnen een beroep doen op een tijdelijke uitkering voor levensonderhoud op bijstandsniveau in het kader van bedrijfsbeëindiging. Ondernemers die 55 jaar of ouder zijn kunnen als hun bedrijf niet levensvatbaar is maar als ze wel voldoen aan een aantal voorwaarden (zoals een inkomenseis minimaal € 7.696 (norm 1-1-2017) zelf verdienen) een aanvulling krijgen tot bijstandsniveau tot hun AOW-leeftijd.

Wilt je op de hoogte blijven van onze artikelen?

Schrijf je dan in voor onze nieuwsbrief!